מחקר אמריקאי-גרמני מקיף השווה בין התשואות ופרמטרים נוספים ב-16 כלכלות מובילות בעולם על פני 145 שנה • צפו בתוצאות ובניתוח הנתונים

שאלת מיליון הדולר: במה כדאי יותר להשקיע – בנדל"ן או במניות?

במה כדאי יותר להשקיע – בנדל"ן או במניות, ואיזו השקעה היא בטוחה יותר? שאלות אלו עומדות במרכזו של מחקר מקיף שביצעו קבוצה רחבה של כלכלנים מאוניברסיטאות מובילות בארה"ב ובגרמניה, בשיתוף עם הבנק המרכזי הגרמני.

המחקר ניסה לענות על השאלות באמצעות ניתוח כמות עצומה של מידע עבר – מ-145 שנה!

החוקרים בחנו 16 כלכלות מובילות בעולם בין השנים 1870-2015 והשוו את התשואות שנרשמו בהן מבורסות המניות, שוק הדיור המקומי, אג"ח ממשלתיות לטווח קצר ואג"ח לטווח ארוך. בכל אחד מהנכסים האלו הם ביצעו התאמות לאינפלציה המשתנה, כדי לקבל את התוצאה המדויקת ביותר והמייצגת ביותר. במניות נלקחה בחשבון חלוקת דיבידנדים, ובנדל"ן נלקחו בחשבון מחירי השכירות המשתנים.

המחקר בוצע ע"י חוקרים מאוניברסיטת קליפורניה, דייויס, אוניברסיטת בון בגרמניה, והדויטשה בונדסבנק. הוא יצא לאור תחת הכותרת "שיעורי התשואה של הכל" (The Rate of Return on Everything, 1870–2015), והוצג בכתבה שפורסמה בבלוג הנדל"ן המוביל בארה"ב biggerpockets.

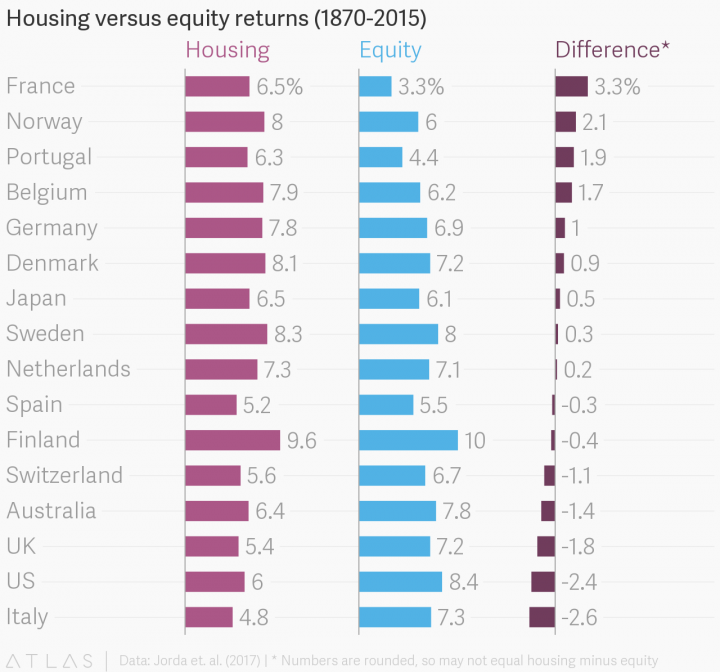

הממצאים של המחקר קבעו חד משמעית: השקעה בנדל"ן כדאית יותר – הניבה לאורך 145 שנה תשואה שנתית ממוצעת של 7.05%, בעוד שהתשואה מהשקעה במניות הסתכמה ב-6.89%. אחריהם הגיעו האג"ח לטווח הקצר והארוך עם תשואות נמוכות בהרבה.

התשואה משכר דירה התבררה כפקטור מרכזי ביותר במחקר – היא היוותה 50% מהתשואה הכללית של השקעה בנדל"ן, בעוד שיתר 50% הגיעו משינויים בערך הנכסים לאורך השנים.

כמובן שהיה גם שוני בין הכלכלות השונות. בצרפת, נורבגיה, פורטוגל, בלגיה וגרמניה הנדל"ן עקף את המניות בתשואה, בעוד שבספרד, פינלנד, שוייצריה, ארה"ב, ואיטליה, המניות השיגו תשואה עודפת על הנדל"ן.

עוד עלה מהמחקר, כי בשנים 1980-2015 המניות עקפו את הנדל"ן מבחינת התשואות בכל 16 המדינות שנבחנו – 10.7% לעומת 6.4%. האם זה אומר שהשקעה בנדל"ן עדיפה כעת על השקעה במניות? התשובה היא לא בהכרח, כפי שמיד נסביר.

כמה מקרי קיצון במספר מדינות השפיעו על הממוצע הרב-שנתי הכולל. ראשית, בועת הנדל"ן ביפן שהתנפחה בין השנים 1986-1991 עד שהשוק קרס לגמרי; שוק הנדל"ן הגרמני נמצא בקיפאון כבר כמה עשורים ועוד. ומצד שני – שוקי מניות שונים בעולם, כמו למשל במדינות סקנדינביה, קפצו בשיעורים חדים בשנים מסוימות.

יחסי סיכון-סיכוי

פרמטר חשוב שיש לקחת בחשבון כשמדברים על השקעה, הוא ההיבט הרגשי, ולא הרציונלי. בקרב משקיעים קיימים מספר סטריאוטיפים שהם פועלים לפיהם, גם אם הם לא יודעים אם הם יביאו לתוצאה הרצויה. סטריאוטיפ אחד אומר שהשקעה באג"ח ממשלתיות היא לא מסוכנת, אבל גם לא מניבה תשואה משמעותית. מנגד, השקעה במניות נחשבה מסוכנת, אבל נושאת איתה תשואה נאה.

סטריאוטיפים כאלה הם הנחות בלבד. בעוד שהמציאות לעתים נראית אחרת לגמרי. לשם ההמחשה של התנודתיות הגבוהה ששוקי המניות מתאפיינים בה – במאה שעברה נמדדו מספר שנים ובמספר כלכלות שינויים דרמטיים הנעים בין זינוק של 29% בשנה לבין קריסה של 18% בשנה העוקבת.

וזה מוביל לסטריאוטיפ המוביל מאז ומעולם: יחסי סיכון-סיכוי. כלכלנים ומשקיעים רבים לוקחים כמעט כמובן מאילה את הקביעה כי ככל שהסיכון יותר גדול – כך התשואה תגדל, וכי "היד הנעלמה" תוודא שכך זה יימשך. למה? כי אם ההנחה היתה שהשקעה בנכסים בטוחים תביא לתשואה גבוהה כולם היו בוחרים בה ומהר מאוד התשואות היו נעלמות.

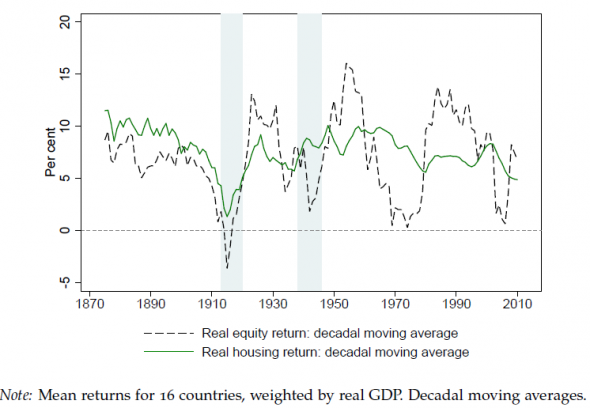

אלא שבכל הנוגע לנדל"ן לאורך 145 השנה הנבדקות, הסטריאוטיפ הנ"ל התברר כהפוך לגמרי. דווקא נכסים בטוחים הניבו את התשואה הגבוהה ביותר. הגרף הבא משווה בין התנודתיות של שוקי המניות לעומת שוקי הנדל"ן ב-145 השנים:

ניתן לראות כי ברוב העשורים השקעה בנדל"ן היתה "יציבה" יותר, בעוד שמניות הפגינו תנודתיות חדה בהרבה. למה? יכולות להיות לכך הרבה סיבות, אולי זה קשור לרף הכניסה הגבוה בהשקעה בנדל"ן לעומת מניות, לאפשרויות המוגבלות לפיזור ההשקעה בנדל"ן לעומת מניות, וכמובן לנזילות הנמוכה של נדל"ן לעומת מניות – כל זאת משפיע על התנודתיות לאורך השנים.

ואיך מודדים את יחס הסיכון-סיכוי? לשם כך יש כלי מקובל שנקרא מדד שארפ (Sharpe ratio), שפותח ע"י הכלכלן האמריקאי וחתן פרס נובל לכלכלה ויליאם שארפ ב-1966. המדד בודק את עודף התשואה ליחידת סיכון על נכסי השקעה. ככל שהתשואה גבוהה יותר ביחס לסיכון כך המדד גבוה יותר. כשמשווים שני נכסים, הנכס בעל מדד שארפ הגבוה יותר נותן תשואה גבוהה יותר באותה רמת סיכון. או לחלופין, הוא נותן אותה תשואה אך בסיכון נמוך יותר.

במחקר שלפנינו, השקעה במניות קיבלה במדד שארפ את הדירוג הגבוה 27, בעוד שהשקעה בנדל"ן קיבלה את הדירוג 7 במדד. השקעה באג"ח דורגה 2 – השקעה לא ממש כדאית. מסקנה של החוקרים בהקשר זה היא שהשקעה במניות שקולה אמנם לרכבת הרים, אבל בטווח הארוך הזמנים הטובים עולים על הרעים.

לסיכום, המחקר לא מספק הנחיה או המלצה למשקיעים כיצד לפעול, וכל משקיע ינקוט באסטרטגיה המתאימה לו. חלקם מאמינים שמה שהיה – הוא שיהיה, וחלק אחר בכלל מעדיף לקחת סיכונים גבוהים כאסטרטגיה. בעוד 145 שנה יהיה ניתן לבחון אחורה ולראות מה השתנה.

אולי יעניין אותך גם...